【回顧展望-暗潮洶湧】滬指六年新高背後:兩度崩盤明星基金觸礁

31/12/2021

中國經濟的轉型之路如履薄冰,A股則繼續走出獨立行情。量化基金大展身手,加上人民銀行年內兩度降準,A股對外呈現一個量價齊升的現象:滬綜指三度衝上三千七,一度高見3731點,創2015年股災後的新高點,連續第三年上升。

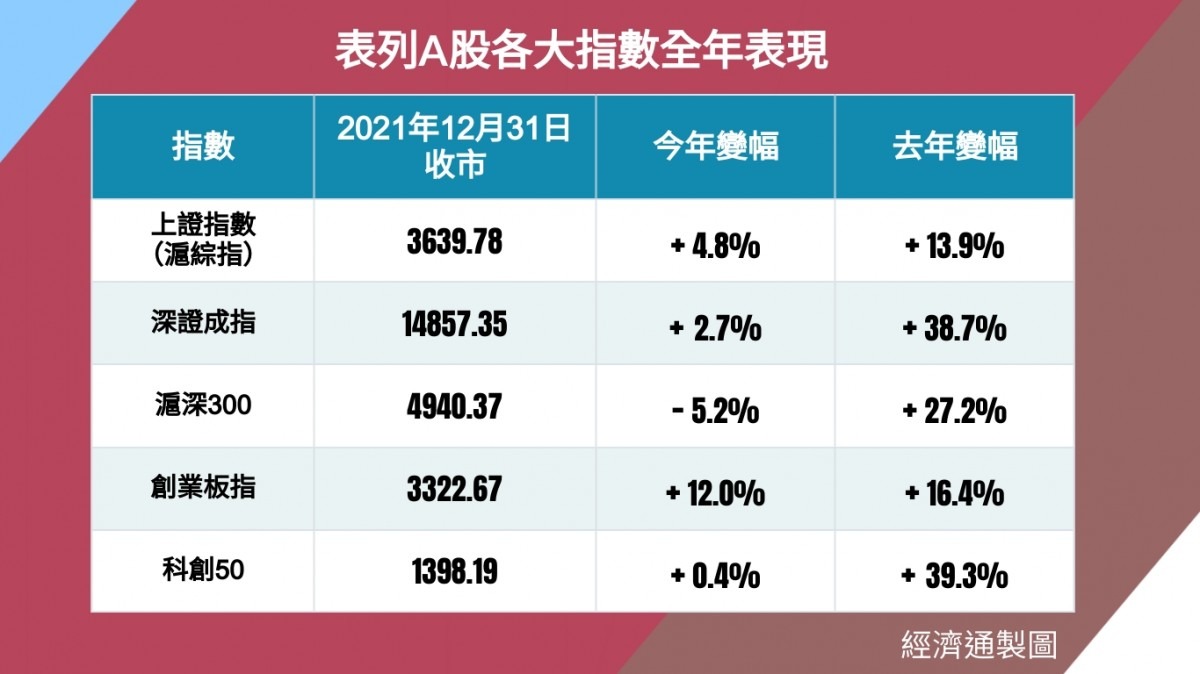

但如果從同比來看,滬指表現就只有一個「頹」字可以形容,全年在3300至3700點之間浮動,年底稍有擺脫橫盤的趨勢,收報3639.78點,累計全年只是上升了4.8%,較之前兩年升幅大幅收窄(2019年累升22.3%,2020年累升13.9%),而在金融股拖累下,滬深300指數全年更累跌5.2%,如果把港股和中概股算進去,中國可以說是今年全球表現最差的資本市場之一。

深股方面,由於醫藥、半導體板塊反覆炒熱,加上工業母機、元宇宙等概念爆發,熱鬧程度遠高於滬股,但深成指全年埋單也只有2.7%的升幅,至於創業板指則在股王寧德時代(深:300750)的帶動下,全年升幅達到12%,連續第三年錄得高增長。

相關文章:

A股兩度劇震 明星基金經理亦失手

今年行業表現極端分化,部分板塊震盪不斷,而部分板塊強力穩市,市場風格切換無常,造就了股市平穩的假象。要問中國股民對今年股市的感想,可以用兩句歌詞形容:「一個一個偶像都不外如此,沉迷過的偶像一個個消失」。

盡管有超過六成的A股上市公司股價是上漲的,但明星基金經理們在今年卻集體遭遇滑鐵盧,不少知名偏股基金年中淨值都出現了較大回撤,截至昨日(30日)全年共有4226隻私募產品被提前清算;私募大佬、東方港灣董事長但斌要發文向投資者道歉,來自易方達的「公募一哥」張坤也要承認自己犯了很多錯誤,而最為尷尬的當屬海通證券前首席經濟學家姜超,今年2月加盟中泰資管任首席投資官,結果其管理的私募產品「中泰超新星1號」自4月成立至今慘蝕20%,成為基民熱話。

今年2月底市場熱議基金轉倉,資金無情收割,引發明星股集體翻船,股價連日做「自由落體運動」:白酒板塊三周內市值蒸發三成;被稱為「瘋狂的石頭」的石頭科技(滬:688169)神話破滅,2月起連續暴跌五個月,市值被腰斬一半,至於被譽為「女人茅台」的愛美客(深:300896)跌勢更血腥,兩個月內市值痛失超過七成,從每股1300元(人民幣.下同)最多跌到約360元。

這樣的震盪上演了不止一次。滬指在今年「黑色7月」暴跌了5.4%,創下2019年5月以來最大單月跌幅,而這次震盪的主因是外資的撤退。月內中國資本圈發生了兩件大事,一是滴滴出行突然被中國政府指控違法違規需要整改,外界估計這是當局對滴滴突擊到美上市的懲罰;二是中國當局下令要求校外教育培訓行業改為非盈利性質,投資相關股份的外國投資者遭受了重大損失。「散戶契媽」Cathie Wood擔憂中國強力監管措施持續,決定拋售中資科技股,到了7月時其基金持有該等股份不足1%,加上多家華爾街大行集體下調中國股市評級,連串利淡因素放大市場恐慌情緒,中概股、港股及A股集體大地震。

整體來看,「陰升急跌」的格局貫穿了整個2021年,12個月裏有8個月A股都是上漲的,但上述兩次小股災集中在明星股上,在其他時候小震盪亦不絕,基金和散戶走避不及,才會出現A股高走投資者反倒虧錢的魔幻現象。

成交萬億成新常態 量化交易鋒芒過露

A股今年另一個特點是成交額高,在243個交易日裏有150天成交超過萬億,全年總成交超過257萬億元,超越2015年的255.05萬億記錄,創下歷史新高。成交規模也是衡量一個資本市場活躍程度的指標,不過內媒卻沒有對此大肆報道,因為A股的破紀錄成交有一部分是由AI貢獻的。

股市大震小震不絕,主打中小盤的量化策略投資基金以黑馬姿態跑出,吸引資金投資,基金資產規模激增。量化交易即是由電腦透過基金經理設計的選股模型進行交易,由於AI會根據算法動態調整持倉,所以放大了A股交投。據《證券時報》9月報道指,現階段A股市場每日量化交易額約在2000億元,佔比超過了總成交的兩成,量化交易在美國早已成為主流,但在內地仍然是新鮮事物。

有人認為,量化交易可以提升股票的定價效率,甚至降低市場波動,讓股市變得更理性,可是監管部門不這樣看。中證監主席易會滿在9月指出,量化和高頻交易容易引發波動率加劇和不公平等問題,其後公私募機構便開始限制發行量化產品。

說到最後,股民盲目追捧量化基金其實也是個不理性的表現,因為量化交易不是一種選股題材而是一種交易策略,賺不賺錢還是要看交易模型本身,比如量化私募機構龍頭幻方量化旗下基金年底出現了有史以來最大的業績回撤,在本周加入了道歉的行列。

經濟遇三重壓力 A股明年難言牛市

中國政府在12月舉行的中央經濟工作會議明確指出,中國經濟面臨需求收縮、供給衝擊及預期轉弱三重壓力,語調強烈近年來少有,加上房年內地產債務問題連環爆,多地樓價有調頭的跡象,長遠來看將會影響到地方政府的財政收入,財政部提醒地方要過緊日子……面對經濟挑戰,人民銀行於今年底第二度降準,燃點寬鬆訊號,展望2022年,市場預計明年宏觀政策的穩增長力度將有所加大,貨幣政策及財政政策將較今年邊際寬鬆,同時國內資金投向股市的趨勢仍在,因此多數機構對明年A股持中性偏積極的看法。

綜合多數機構觀點,明年A股走勢大概率將由宏觀政策主導,且由於政策的主目的在於「托底」而不是刺激,因此明年也較難出現大行情。上半年投資機會將大於下半年,主要是因為政策在上半年將保持寬鬆,宏觀流動性合理充裕,流動性的拐點大概率出現在年中。

中信証券在策略報告中指出,明年上半年跨周期政策將推動經濟回歸疫情前常態,宏觀流動性合理充裕,A股整體向好、機會較多;下半年貨幣政策在內外約束下轉向穩健中性,高基數下非金融板塊盈利承壓,市場表現平淡。

國泰君安證券研究所亦認為,隨著明年初寬鬆預期加碼,跨年及春季時間點將出現一波行情,但隨著之後經濟下行和盈利壓力進一步凸顯,而寬鬆政策又偏克制,因此市場上升勢能受到短暫約束,年中時滬綜指將回到3300-3700區間震盪,至明年下半年經濟緩步走出壓力區,經濟政策環境的不確定性下降,市場將逐步回溫。

美明年或加三次息 恐成A股灰犀牛

明年股市的最大風險因素,當屬美國收緊貨幣政策。根據美聯儲最新會議紀要顯示,預計明年會加三次息,後年再加三次,盡管美聯儲曾有連續加息導致美股崩潰的前科,但美國目前通脹問題嚴重,收水是當務之急。美國加息不但讓外圍市場變得風高浪急,還會觸發全球資金流向逆轉,衝擊新興市場,尤其是中國預期要調降MLF(中期借貸便利)利率,美國啟動加息周期之後,外資抽回的勢頭將會更激烈,形成A股「灰犀牛」。

另外,明年股市風險還包括全球疫情反覆、國內宏觀政策力度不及預期,以及地緣政治風險等。

中證監主席易會滿最新接受官媒採訪時表示,明年將多措並舉促進市場平穩運行,堅決防止大上大下、急上急下,堅持對特定敏感領域融資併購活動從嚴監管。除了全面實行股票發行註冊制外,還要穩步推動資本市場制度型雙向開放,強化境內外市場互聯互通,加快境外上市備案制度改革,加強國際證券監管合作,處理好開放與安全的關係;繼續保持IPO、再融資常態化,堅守科創板「硬科技」定位。

註冊制全面推行 明年新股市場受期待

中央經濟工作會議提出,要「全面實行股票發行註冊制」,而在今年3月的政府工作報告中,這一措辭還只是「穩步推進註冊制改革」,這四個字的變化說明明年全面註冊制落地的條件已成熟。

當前,A股市場除滬深主板以外,其他板塊均已實現股票發行註冊制。2019年,科創板在上交所開市,註冊制試點正式落地;2020年,深交所創業板開啟註冊制試點;2021年,北交所正式宣布設立,同樣實行註冊制。

相比股票發行審核制,註冊制強調以信息披露為核心,在盈利指標等硬條件上有所放寬,因此更具包容性。前海開源基金首席經濟學家楊德龍指,過去A股不採用註冊制,國內一些互聯網、電商、科技公司,很難符合國內上市條件,所以這些企業很多只好赴海外上市,與A股失之交臂。若全面推行註冊制則將有利於推動一些科創企業及「專精特新」企業在A股市場上市。

數據顯示,截至12月21日,今年登陸A股的上市公司數量已達508家,創下歷史新高。其中科創板、創業板、北交所IPO數量共計386隻,這意味著超過七成IPO以註冊制方式發行。若明年全市場實行註冊制,則A股IPO數量有望再攀高峰。

撰文:經濟通通訊社記者楊英傑、林雯婕

樂本健【年度感謝祭】維柏健及natural Factors全線2件7折► 了解詳情