申洲盈利大跌兼減派息 大行齊踩股價插逾半成

31/03/2022

內地大型垂直一體化針織製造商申洲國際(02313)昨日(30日)收市後公布業績,一如集團早前發盈警預告,受累新冠疫情令生產線局部停產,生產成本上漲,以及人幣升值等多項因素,去年純利跌逾三成,全年派息更跌近兩成,末期息大跌近五成,其中下半年毛利大減四成,毛利率跌逾一成,多間大行隨即下調其目標價,申洲股價今日(31日)應聲插逾半成,為表現最差藍籌。

(申洲國際網頁截圖)

去年純利跌34%派息跌近兩成 下半年毛利大減40%

申洲去年純利33.72億元(人民幣.下同),按年跌33.98%,每股基本盈利2.24元;派發末期息57港仙,按年跌48.2%,連同中期股息1.06港元,全年派息1.63港元,按年下跌約18.5%,派息比率約為60.3%,按年升約9.2個百份點。期內收入238.45億元,升3.54%。

去年毛利57.9億元,跌19.53%。毛利率約為24.3%,按年下跌約6.9個百分點。單計去年下半年,毛利24.17億元,按年大減40.1%,毛利率下降12.2個百分點至約19.4%。

申洲:受累疫情生產線局部停產 疊加生產成本升人幣走強

申洲指,純利下跌主要受累新冠肺炎疫情影響,年內柬埔寨及越南之生產線有局部停產、原材料及人工等生產成本上升及人民幣匯率走強所致。申洲又稱疫情繼續在全球蔓延,供應鏈的穩定性受到不確定影響,地緣政治衝突加劇、貿易保護主義抬頭,使得世界經濟復甦前景更不明朗,而通脹壓力促使發達經濟體開始收緊貨幣政策,影響了消費能力及消費信心的恢復,增加了紡織服裝貿易出口增長的不確定性。

另外,申洲指,於柬埔寨和越南的新建成衣工廠項目持續推進。截至去年底,柬埔寨新成衣工廠之員工規模已逾1.1萬人,生產效率亦逐步提升;越南之新建成衣工廠已基本完成土建工程及近一半車間的設備安裝, 並將分批招聘新員工。預期至今年六月底,越南之面料產能有望提升至每日400噸,為海外新建成衣工廠之面料需求提供了相應配套。

高盛:銷售遜預期 今年上半年毛利率仍具挑戰

申洲績後遭多間大行下調目標價,其中高盛指,申洲盈利跌幅處於3月初發盈警預計範圍(預計跌31%至39%)之中間水平,至於銷售則遜於該行預期,主要是付運延遲以及19.4%之毛利率較該行預測的20.2%為低,管理層解釋是受到柬埔寨及越南因疫情封城、原材料及電價上升、物流成本及工資上漲等因素影響,預期今年上半年毛利率仍具挑戰,下半年開始有望改善。高盛認為申洲管理層之口徑較該行原先估計更為保守,反映短期多個不確定性因素,將其今明兩年每股盈利預測分別下調13%及10%,目標價由160港元下調12.5%至140港元,但相信公司在較低基數下有望按季復甦,故維持「買入」評級。

另瑞信將申洲目標價由171港元降至156港元,大和由160港元降至130港元,同維持「跑贏大市」評級;大摩由170港元降至145港元,摩通由146港元降至136港元,同維持「增加比重」評級。

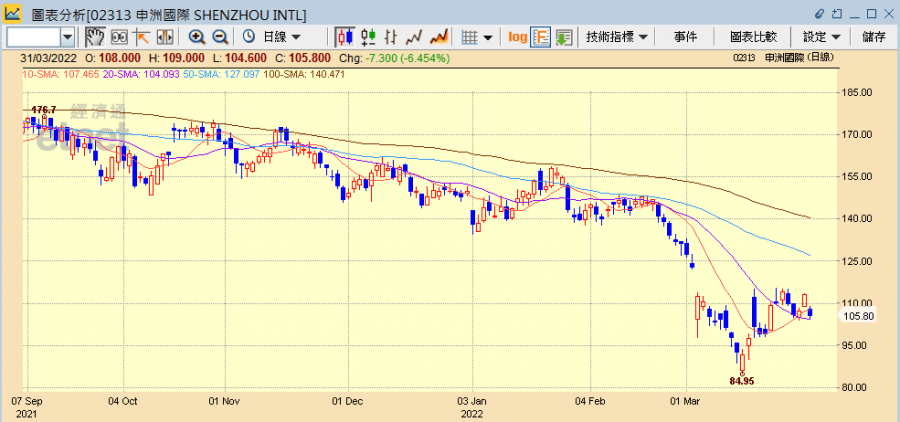

申洲半日跌6.45%收報105.8港元,成交2.79億港元。

(經濟通HV2系統截圖)

撰文:經濟通中國組、採訪組 整理:李崇偉

其他申洲國際相關新聞:

【大行炒D乜】中海油申洲績後大行點評價?click入嚟睇下

《外資精點》高盛:申洲國際短期不利因素持績,削目標至140元

《外資精點》大和重申申洲國際優於大市評級,下調目標至130元

《異動股》申洲低開近5%,去年純利跌34%至33﹒7億人幣

【與拍賣官看藝術】畢加索的市場潛能有多強?亞洲收藏家如何從新角度鑑賞?► 即睇