恒安業績遜預期毛利受壓 股價連日下跌

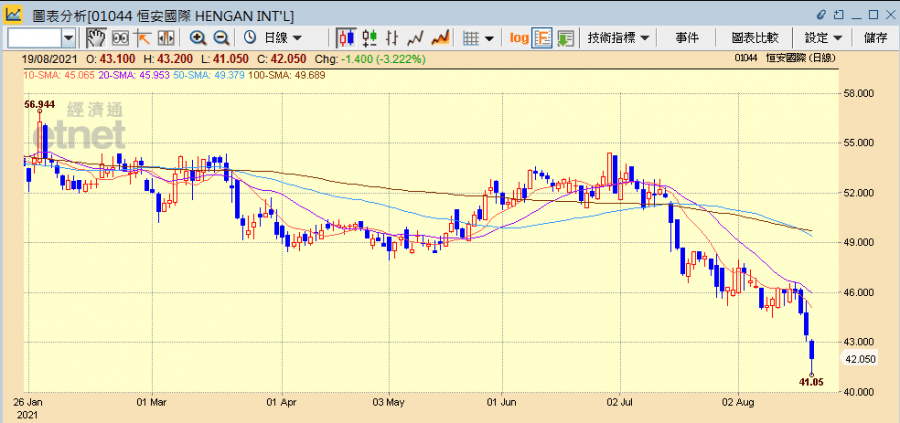

衛生巾、生活用紙龍頭恒安國際(01044)昨(18日)中午公布中期業績,截至今年6月底止上半年公司權益持有人應佔利潤18.6億元(人民幣.下同),按年跌17.7%;每股收益1.574元,派中期息1元,比去年同期減少16.7%。期內收入按年減少8.7%至99.74億元,毛利率由去年同期的44.1%下跌至39.4%。恒安上半年業績疲弱,加上毛利率持續受壓,股價已連跌多日,今日(19日)繼昨日跌3%再跌逾3%創52周新低。

恒安中期業績差過預期,股價連日下跌。(恒安網頁截圖)

行業競爭加劇 木漿價格上升

集團指,毛利率下降4.7個百分點至39.4%,主要由於紙巾企業均加大促銷優惠,加劇行業競爭及試圖搶佔疫情後帶來的機遇,集團亦需同步加大促銷力度以保持在市場的競爭力,使紙巾毛利無可避免地受到影響。另外,由於目前難以預測木漿價格走勢,而集團在今年採購的比去年高成本的木漿預計會於下半年反映在紙巾的成本上,木漿價格上升的負面影響將於下半年反映,令下半年整體毛利水平持續受壓,而即使木漿價格下半年逐步回穩,但預期木漿價格趨升,仍為下半年盈利帶來壓力。另一方面,上半年銷售收入下跌,主要是因渠道碎片化,對傳統渠道銷售造成顯著衝擊,加上行業競爭加劇,國際品牌除主力發展一線市場,亦開始滲透中高端市場,搶佔部分市場份額。

期內衛生巾業務銷售收入跌6%至30.3億元,佔整體收入約30.4%,由於上半年用於衛生巾的石化原材料價格回穩,毛利率大致維持穩健水平約70%。紙巾業務銷售收入下跌約12.2%至46.97億元,佔整體收入約47.1%,由於加大促銷費用致毛利率下跌5.8個百分點至約29.2%。濕紙巾銷售收入按年下跌約21.9%至3.46億元,佔紙巾業務銷售比例跌至約7.4%。紙尿褲業務的銷售收入下跌約14.2%至6.2億元,佔集團整體收入約6.2%。至於其他收入及家居用品業務,收入按年下降約0.4%至16.28億元,主要由於疫情穩定致口罩需求下降及海外業務受封城及疫情影響致銷售下降。

將提升高端產品佔比 控制促銷活動費用

執行董事兼財務總監李偉樑表示,木漿價格上升影響紙巾業務,預計下半年毛利率仍有一定壓力,但沒有加價計劃,集團將提升高端產品的佔比、控制促銷活動費用,以及透過新零售渠道,令產品價格維持穩定。他表示,集團將專注發展高端產品,去年衛生巾品牌「七度空間」推出的高端產品「Space7」,價格達國際品牌檔次,市場反應正面,高端消費者需求增加,未來將會將高端產品的佔比提高至雙位數。紙尿褲高檔產品「Q.MO」亦表現理想,今年將清理中端產品及舊產品,以優質、升級的產品作替代,與此同時將擴張電商銷售渠道,期望明年紙尿褲銷售健康增長。新零售渠道方面,集團為搶攻社區團購的市場份額,採取進取促銷,下半年因木漿價格上升,將逐步減少促銷活動以控制成本。

他又指今年上半年資本開支接近3億元,預期下半年資本開支將會增加,集團將投放更多資金購買機器以增加產能。他認為紙巾業務仍有很大的發展潛力,將在華南地區設立新紙產能。他績指,今年5月股東授權公司以880萬元回購股份,下半年會視乎股價、回饋股東的百分比、資金使用情況及投資者需求,再決定回購計劃和可能性。

大行紛下調目標價 野村降至42.2元

摩根大通發表研究報告指,恒安上半年收入及盈利遜於市場預期。盈利表現較預期差,相信主要由於上半年衛生巾在低線城市銷情不及國際品牌,加上社區團購平台加劇競爭,令銷售額下跌6%,跌至2015年水平。但由於公司未有打價格戰,毛利率及經營溢利率保持在良好水平。紙巾銷售額下跌12%,摩通預期是由於市場需求回復正常,令各公司開始增加宣傳推廣,導致紙巾業務毛利率下跌。該行表示,對高端護理品牌「七度空間」是否可與國際品牌競爭感到擔憂,考慮到現時大宗商品價格走勢,以及公司在電商及團購平台定價能力較弱,下調2021至22年經調整每股盈測16至22%,目標價由58元降至48元,維持「中性」評級。

野村指,恒安上半年衛生巾銷售額下跌,主要由於上半年國際品牌在中高端市場滲透率提升,市場出現較大營銷競爭,導致銷量下跌。該行預期,市場競爭加劇,加上傳統銷售渠道表現疲弱,恒安或要面對市場份額持續流失。紙巾業務期內銷售下跌12.2%,野村提到同期維達(03331)增長20%,相信恒安表現較差是因為市場需求已恢復理性,消費者現時更著重價格比較。估計恒安未來銷售將繼續跑輸同業,全年料跌8%,毛利率或收窄至28.9%。野村又表示,在木漿成本上升的壓力下,下半年毛利率面臨挑戰,將全年銷售額及盈利預測分別下調7.8%及11.4%,目標價由47.6元下調至42.2元,但由於現價水平較合理,將評級提升至「中性」。

摩根士丹利則指,恒安中期收入及純利均錄下跌,大致符合預期,將關注接下來新任CEO分享未來發展戰略,目標價51元,評級「與大市同步」。上半年收入按年跌9%,對比該行預測為下跌5%。期內純利則下跌18%,與該行預測跌17%相若。毛利率稍高於預期。恒安指,由於下半年將使用成本較高的木漿庫存,因此毛利率將面臨壓力,但會透過研發高端產品及配置資源來應對。

事實上,去年恒安業績表現已不及維達和A股競爭對手中順潔柔(深:002511)。2020年中期,維達的淨利潤同比增速為107.52%,中順潔柔則為65.83%,而恒安只有20.3%,市場開始擔心恒安業績增速。集團現在除像以往通過增持、回購穩住股價外,看來亦要調整經營策略,不斷開拓海外市場,積極提升團隊靈活性、市場反應能力及經營效率,業績才有望逐步向好,股價才有望走出谷底。今日恒安股價延續弱勢,半日跌3.22%報42.05元。

恒安今日半日再跌3.22%報42.05元。(經濟通HV2系統截圖)

撰文:經濟通市場組